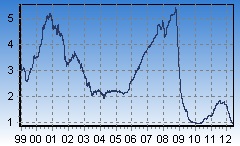

Euribor &M

Quando o juro médio dos depósitos a prazo a ser pago pelos bancos é superior ao juro pago pelo empréstimo e a Taxa Euribor atingiu mínimos históricos não é preciso fazer contas. Qualquer abatimento que façam será um péssimo negocio.

Ainda assim a conta não é complicada de fazer. Basta compararem o juro que receberão ao final do depósito com a soma dos juros pagos pelo mesmo período.

Claro que se fizerem o abatimento, os juros seguintes serão mais baratos, mas na minha opinião só o deverão fazer quando as taxas de juro subirem.

Caro designerferro,

Gostaria de ter a sua opinião sobre esta situação. O meu crédito à habitação caracteriza-se desta forma: Regime geral, prestação indexada, prazo remanescente 154 meses, saldo de 47214 €; Média Mensal Euribor 3M; taxa 2,248% com spread de 1,2%. Acontece que se eu amortizar, por exemplo, 10000 €, vou ficar a pagar cerca de 76 euros a menos de prestação mensal e cerca de 16 € a menos do seguro de vida indexado áo valor da dívida (dados fornecidos pelo banco). Ao fim de um ano pagarei cerca menos 1000 euros. É certo que deixarei de contar com os 10000 € iniciais, mas se o aplicar numa conta a prazo, nunca receberei o valor que pouparei por ter amortizado. De considerar que a partir do próximo ano, diminuirão os benefícios fiscais com os juros e as amortizações do´s créditos à habitação.Cumprimentos, Mário Duque.

Olá Mário,

Não percebi donde vem esses 2,248%. A Euribor a seis meses estava no início de Junho a 0,665%. Se somar 1,2% de spread obtém 1,885%.

A.Sousa

Boa tarde A. Sousa. Obrigado pela resposta. Estive a verificar o que me refere e de fato o indexante irá passar, na prestação de Julho, para os 0,685%. Anteriormente o indexante era de 1,048%. A prestação que era de 353,22€ passará para 345,45 €. Ainda assim acha que é vantajoso amortizar ao invés de manter os 10000 € numa conta a prazo?

Cumprimentos,

Mário Duque

Em primeiro lugar, peço desculpa pela soma errada acima: 0,665%+1,2% são na verdade 1,865%.

Segundo a minha folha de cálculo, 47214€ a 1,865%, durante 154 meses dão uma mensalidade de 344,92€. Se abater 10000€, não considerando mais nada (custos processo, etc.), a minha folha de cálculo diz-me que teria uma mensalidade de 271,87€.

Se meter o dinheiro no banco a 5%, retirando a retenção de IRS (25%), daqui a um ano terá 10000+(500*0,75)=10375€. Na altura terá uma dívida de 43926,39 €. Se optar por amortizar então baixará a dívida para 33551,39, o que para 142 meses dará 263,46€ por mês.

Este ano terá pago a mais 12*(344,92-271,87)=876,60 €, mas nos próximos quase 12 anos pouparia 142*(271,87-263,46)=1194,22 €.

Revalidei as contas, mas como foram feitas a correr, nade como confirmá-las com o seu Banco. É de esperar ligeiras diferenças de cêntimos, em função dos arredondamentos. É claro que as contas da inflação complicam ainda mais um bocado estas contas. Resumindo, é também uma questão de saber se prefere poupar já, ou poupar a longo prazo… E não se esqueça de ler todas as letras miudinhas dos papéis do Banco, pois eles costumam ser matreiros quando se tenta renegociar o que quer que seja!

Como este tema é interessante, voltaremos a ele!

Relativamente às letras miudinhas, estas costumam ter umas penalizações marotas para esses malvados que tentam reduzir as dividas com amortizações.

Do ponto de vista do banco, um empréstimo é uma promessa de pagamento regular que a amortização vai alterar.